财务与会计系列文章(五) 税务共享与税务管理系统

税务管理是现代企业财务管理的重要内容,企业依据税收法律法规政策,对涉税业务和纳税实务实施税务研究和分析、税务计划和筹划、税务处理监控、税务协调沟通、税务预测和报告,从而在合法、安全地降低税负的同时有效防范纳税风险。

本文节选于《财务与会计》2018年第九期

税务管理是现代企业财务管理的重要内容,企业依据税收法律法规政策,对涉税业务和纳税实务实施税务研究和分析、税务计划和筹划、税务处理监控、税务协调沟通、税务预测和报告,从而在合法、安全地降低税负的同时有效防范纳税风险。

在世界经济一体化和信息技术飞速发展的今天,企业,尤其是业务辐射全球的企业集团,面临着来自税源国际化、税收环境复杂化、税务管理信息化、国际税收管辖权争夺加剧、税务信息透明化等方面带来的严峻挑战。

在复杂的税收环境和严峻的税务管理挑战下,企业对税务职能的诉求正发生着变化。企业需要建立起集团整体财税管理架构体系,规范税务遵从流程,在准确核算税金、按时申报纳税、及时支付税金的同时,运用全球税务知识研究商务模式进行税务规划,合理降低税负。越来越多的企业选择建立税务共享中心,将企业税务管理中部分职能以共享模式进行处理,不仅能够规范税务处理,防范纳税风险,还能够将财税人员从大量重复的低附加值工作中解放出来,发挥其更高的专业价值。

税务共享中心的职能

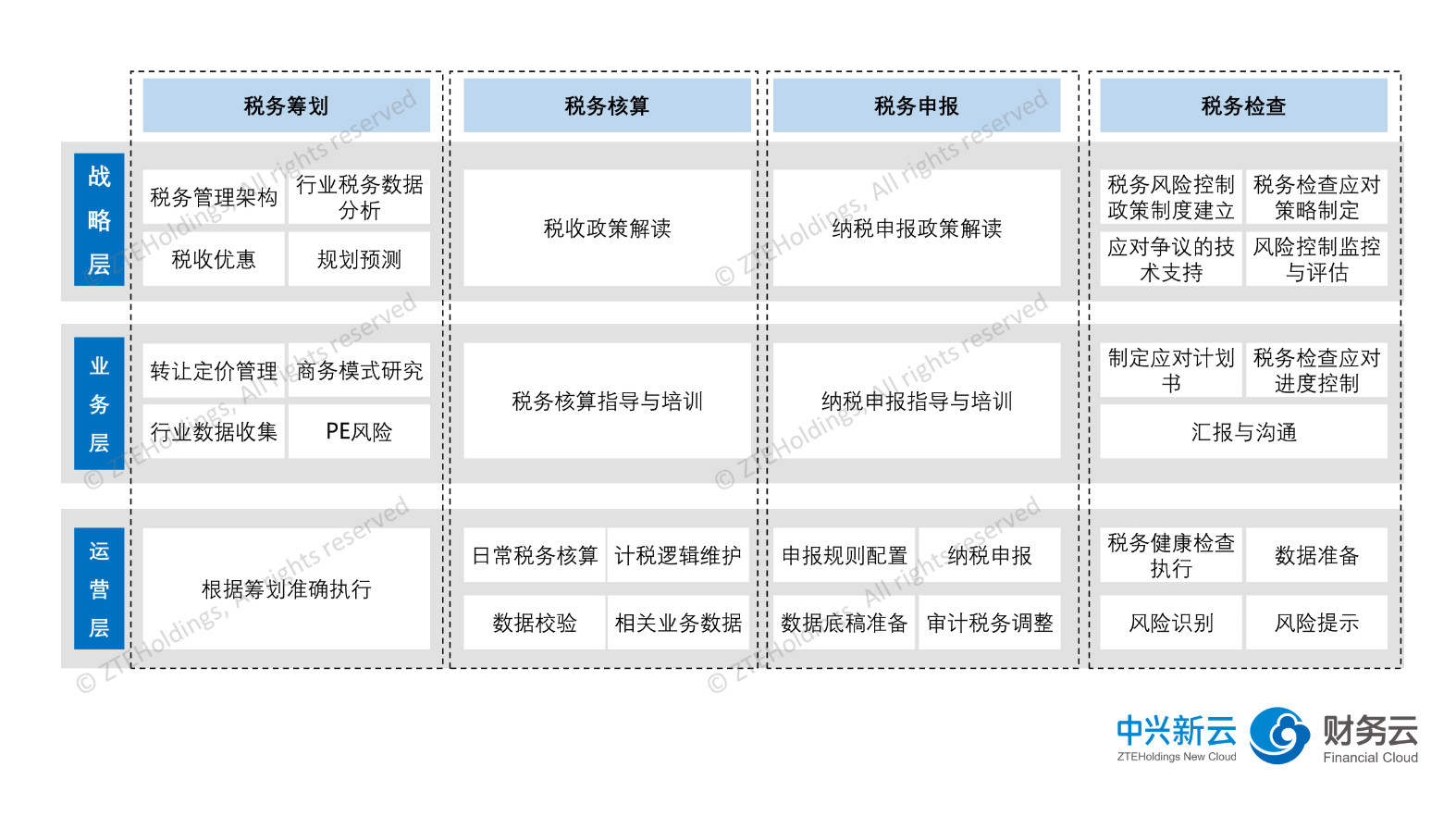

企业的税务管理涵盖从税务筹划,到税务核算、税务申报以及应对税务检查的完整的循环过程。以税务管理循环为基础,进一步梳理企业税务管理职能,可将企业税务管理职能进一步纵向切分为三个层次,即战略层、业务层和运营层。从而实现对企业税务业务的矩阵化管理,如图1所示。

图1 税务管理职能框架

战略层,解读税务相关法律法规及政策,制定企业集团税务管理政策,诊断并不断完善现有税务管理架构,领导与监督税务管理部门的各级人员,为企业构建高效的税务管理体系,从税务角度参与企业战略制定与实施。

业务层,协助战略层工作,承担分支机构的税务管理工作,按照战略层的要求,负责分支机构税务管理制度的制定、实施与不断完善,负责领导、监督、培训税务执行人员。

运营层,负责企业税务管理政策的执行,承担运营层面的税务核算、申报,及基础性数据收集与分析,按照税务管理工作流程,进行税务健康检查与风险识别。

其中,运营层是税务共享中心所覆盖的工作,例如,日常计税核算,税务数据校验,审计税务调整,纳税数据准备、规则配置及纳税申报,税务健康检查执行,税务风险识别及提示等。

通过税务共享,企业能够释放更多的资源到建立高素质的税务管理团队和专门的税务数据信息中心,利用全球以及区域财务资源和不断优化的信息系统来实现高效的税务管理,从而降低整体税务风险并为企业创造价值。

税务管理系统

在企业的税务管理活动中,由于账务数据的税务可依赖性低,站在税务角度,几乎没有企业可以实现用账务数据直接报税,税务部门往往需要进行大量手工调整。而且信息化手段不完善,企业涉税数据被存储在多个孤立的地点,税金核算、纳税申报以及涉税分析等需要的完整、有效的涉税信息和数据难以获取。因此,企业迫切需要建立统一的税务管理数据平台,通过信息系统取代繁琐的人工操作;并通过与其他信息系统对接,获取和存储真实、完整、有效的涉税信息;积极、主动地管理税务数据,实现税务管理职能转型。

1、税务管理系统流程

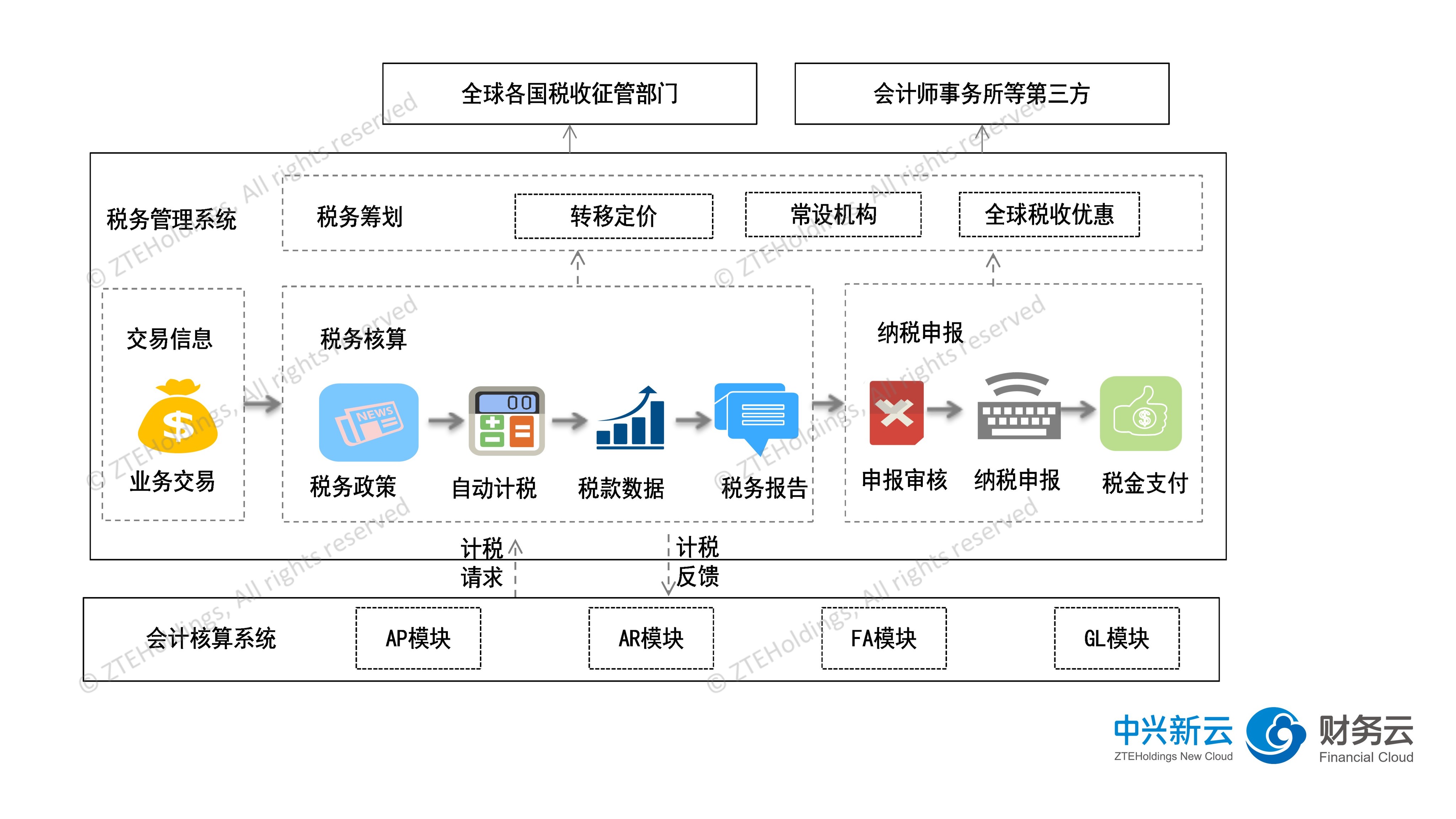

税务管理系统主要通过信息化手段实现税务管理循环中各项税务活动的处理,其目的是将原来的手工操作转化为由计算机自动完成。税务管理系统实现了自动计税以及纳税申报启动、审核、审批、归档的全流程管理,记录了税额计算过程、纳税调整过程、审核审批意见,并自动生成符合税务机关要求的纳税申报表和满足管理需求的税务分析报告。

发票管理系统、会计核算系统等是税务管理系统的计税驱动,也是税务管理系统的数据源。每当业务产生,税务管理系统都会收到计税请求,从现有发票管理系统或会计核算系统中抓取交易信息,并采集科目信息表、科目余额表、明细账、台账等涉税基础数据,通过匹配内置基础税务标准实现自动计税,并将计税结果反馈至会计核算系统。税务管理系统业务流程如图2所示。

图2 税务管理系统业务流程

2、税务管理系统功能

税务管理系统通过与各业务系统和财务系统对接来抓取涉税数据,通过税务规则和逻辑实现税金的归集、计算、核算和申报。根据企业的管理需求,税务管理系统可以输出企业所得税月度季度年度纳税申报表、增值税月度季度年度纳税申报表、增值税进项税专项管理报告、实际税负分析报告、小税种分析报告、转让定价报告、常设机构风险(PE风险)全球动态跟踪报告等。

同时,税务管理系统可以对涉税信息和数据进行存储管理,建立全球税务知识数据库,包括全球税收法律法规规定、以案例的形式储存全球税务解决方案、常见税务风险点汇总、全球转让定价规定、全球转让定价同期资料、税务筹划案例、税务稽查应对案例、经营管理流程更新和发布、涉税绩效考核指标的设定和更新等。

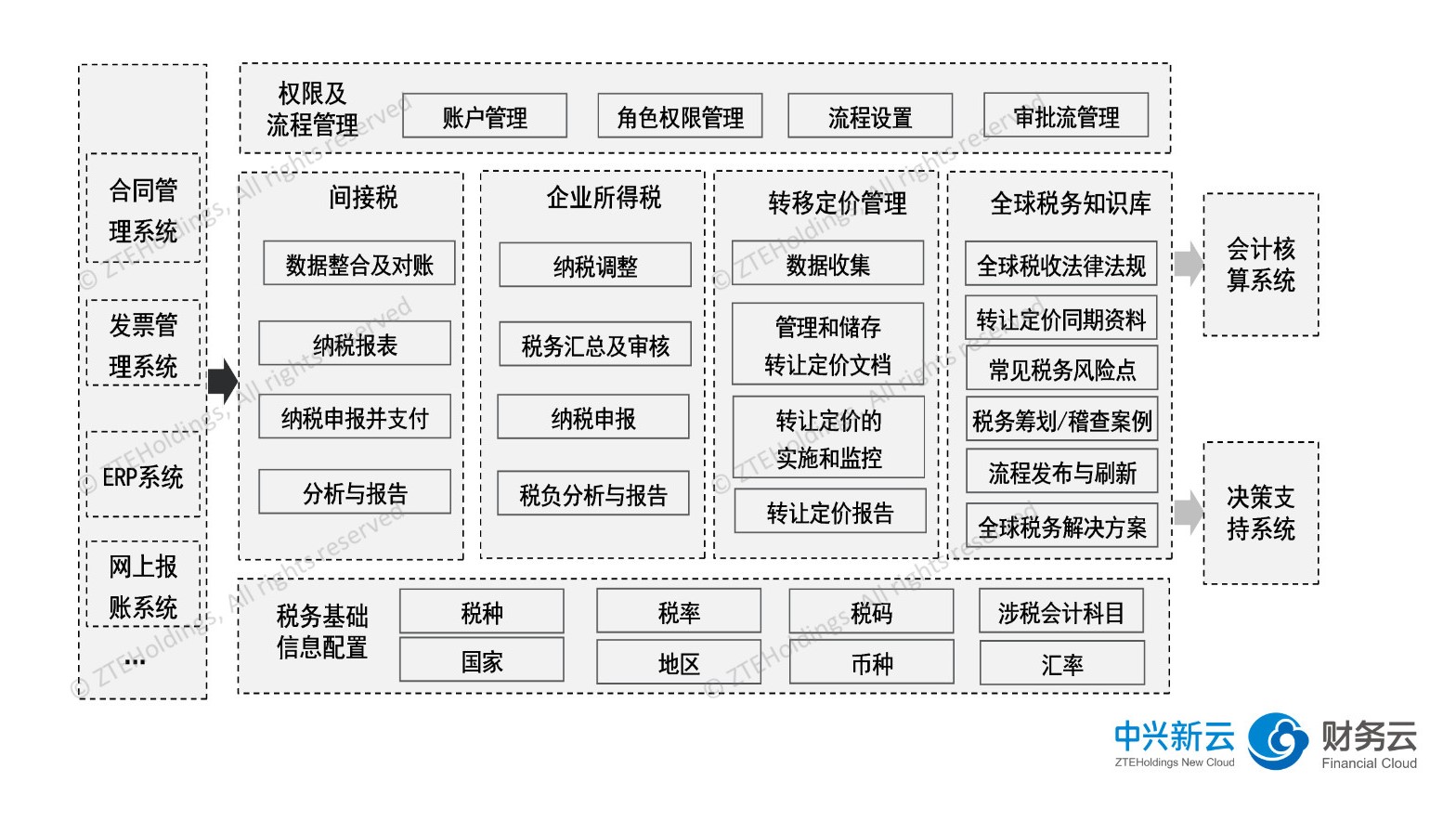

税务管理系统的主要模块包括全球税务政策及知识库、直接税管理(企业所得税)、间接税自动计税及申报(增值税)、转移定价管理、其他辅助职能等。税务管理系统功能如图3所示。

图3 税务管理系统功能展示

(1)税务政策及全球税务知识库。帮助企业实现所有涉税资料的搜集和存储,建立全球税收法律法规相关的信息库,为税务分析提供信息基础。

(2)直接税管理——企业所得税遵从。通过抓取会计核算系统中的账务信息,建立企业所得税纳税规则,自动纳税计算,通过内置工作底稿以及按预设纳税申报表模板(按国家相关法律、法规自定义的所得税结构化报表),自动生成符合规定的纳税申报表,完成审核、税金支付、税务分析及报告等一系列所得税管理流程。

(3)间接税自动计税。与直接税依赖账务数据不同,间接税的管理与各环节的生产经营活动密切相关。全球间接税税种主要是增值税,企业需要紧贴实际业务对销项税额和进项税额进行核算。除税额的核算外,增值税管理还应重点关注纳税时点。

间接税系统可以通过搭建与合同管理系统、发票管理系统、网上报账系统、会计核算系统等的数据接口设置取数规则,自动抓取涉税基础信息,自动完成税金的计算、审核、申报、报告、归档等过程。

(4)转让定价管理。税务管理系统需要具备转让定价文档管理、数据收集以及转让定价期限跟踪等功能,集中储存关联交易合同,搜集企业成本分摊数据等关联交易相关数据进行可比性分析、利润水平指标计算等,做好全球转让定价同期资料管理,及时跟踪递交转让定价报告。

(5)其他辅助功能。税务管理系统可以添加其他辅助功能以满足企业日常税务管理,包括:税务论坛、税务日历设定、币种和汇率管理、待办事项提醒等。

3、税务管理系统信息对接管理

企业通过搭建统一的税务管理系统,运用信息化的手段搭建数据接口、设置取数规则,自动抓取涉税信息,将多个系统、应用程序中的财务和税务数据整合起来。在企业内部,与合同管理系统、发票管理系统、网上报账系统、会计核算系统、资金管理系统、决策支持系统等对接;在企业外部,可以与税务部门的信息系统进行对接。

(1)税务管理系统前端信息来源于财务运营相关系统及会计核算系统,通过自动计税和纳税申报,计税信息与会计核算系统对接作为涉税会计科目账务核算的入账依据。

(2)与合同管理系统对接,同步订单所涉及的地域、产品属性等字段信息,作为匹配税率、税码以及计算税金的依据;与发票管理系统对接,同步进项发票及销项发票的信息,完成增值税数据的获取与计算;与网上报账系统对接,同步报账费用的业务类型、其他涉税字段、是否可以税前抵扣等信息,进行涉税计算。

(3)与决策支持系统对接,为管理层提供直观、动态的涉税数据分析报告,为生产经营、投资、筹资等决策提供税务数据支撑。

(4)与企业外部的税务申报系统连接,完成网上纳税申报等,并通过资金管理系统完成税金支付。

在经济全球化的今天,搭建企业税务管理系统对于企业尤其是跨国公司来说具有战略意义,税务管理系统不仅可以帮助企业高效地完成全球税务遵从(纳税核算、纳税申报、纳税检查),还可以支撑企业搭建起全球税务风险控制体系,降低企业税务风险,并通过税务数据的分析和报告为管理层进行税务筹划及管理提供决策支持。